- kaynesblog -

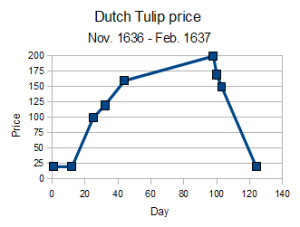

La prima “bolla” documentata risale però al 1635-36 e riguardò i tulipani olandesi, il cui prezzo in borsa si impennò per poi crollare improvvisamente una volta diffusasi la convinzione che non potesse ulteriormente salire.

La prima “bolla” documentata risale però al 1635-36 e riguardò i tulipani olandesi, il cui prezzo in borsa si impennò per poi crollare improvvisamente una volta diffusasi la convinzione che non potesse ulteriormente salire.Un altro esempio di economia “finanziarizzata” si può trovare nella Gilded Age americana. Ben due significative crisi finanziarie (chiamate “panico del 1873” e “panico del 1893”) colpirono gli USA che uscivano dalla guerra civile e il resto del mondo, con elementi comuni alla crisi odierna: speculazione, bolle, mancanza o non rispetto delle regole.

Anche i “contratti derivati” hanno una lunga storia alle spalle: in Occidente si diffondo nel XIX secolo, a partire dai “futures” trattati alla Borsa mercantile di Chicago.

Sull’onda di queste innovazioni, nel 1910 Rudolf Hilferding scrive la sua maggiore opera, intitolata “Il capitale finanziario”. La “finanziarizzazione”, insomma, non è un fenomeno nuovo.

Arrivando a Keynes è bene sottolineare il contesto storico e personale della sua opera. Non solo Keynes fu un investitore in Borsa (secondo alcuni anticipando quello che oggi è chiamato metodo Buffet), ma la crisi che lo spinse a cambiare radicalmente le sue idee in campo economico, rifiutando la dottrina neoclassica, iniziò proprio con il crollo di Wall Street del 1929. I richiami ai pericoli dell’economia finanziarizzata sono costanti nella sua opera. Keynes disprezzava la mentalità della borsa, sostenendo che era impermeabile alle esigenze sociali; disprezzava al tempo stesso il suo funzionamento, paragonandola ad un casinò. Tutto si può dire tranne che Keynes non fosse avvertito del ruolo preminente della finanza nell’economia. Scrive infatti nella Teoria generale (cap. 12):

Arrivando a Keynes è bene sottolineare il contesto storico e personale della sua opera. Non solo Keynes fu un investitore in Borsa (secondo alcuni anticipando quello che oggi è chiamato metodo Buffet), ma la crisi che lo spinse a cambiare radicalmente le sue idee in campo economico, rifiutando la dottrina neoclassica, iniziò proprio con il crollo di Wall Street del 1929. I richiami ai pericoli dell’economia finanziarizzata sono costanti nella sua opera. Keynes disprezzava la mentalità della borsa, sostenendo che era impermeabile alle esigenze sociali; disprezzava al tempo stesso il suo funzionamento, paragonandola ad un casinò. Tutto si può dire tranne che Keynes non fosse avvertito del ruolo preminente della finanza nell’economia. Scrive infatti nella Teoria generale (cap. 12):“Gli speculatori possono essere innocui se sono delle bolle sopra un flusso regolare di intraprese economiche; ma la situazione è seria se le imprese diventano una bolla sospesa sopra un vortice di speculazioni. Quando l’accumulazione di capitale di un paese diventa il sottoprodotto delle attività di un Casinò, è probabile che le cose vadano male. Se alla Borsa si guarda come a una istituzione la cui funzione sociale appropriata è orientare i nuovi investimenti verso i canali più profittevoli in termini di rendimenti futuri, il successo conquistato da Wall Street non può proprio essere vantato tra gli straordinari trionfi di un capitalismo del laissez faire. Il che non dovrebbe meravigliare, se ho ragione quando sostengo che i migliori cervelli di Wall Street sono in verità orientati a tutt’altri obiettivi.”Keynes coniò due metafore per descrivere il funzionamento della borsa, entrambe molto note. La prima è quella del gioco delle sedie musicali in cui, alla fine, qualcuno rimarrà in piedi. La seconda metafora è quella del “concorso di bellezza” (beauty contest)in cui occorre indovinare quale sarà la ragazza considerata più bella dagli altri partecipanti. Allo stesso modo l’investitore, per realizzare guadagni immediati, non comprerà i titoli dell’azienda che considera personalmente la migliore, ma cercherà di indovinare quale titolo la maggioranza degli investitori cercherà di comprare, il cui prezzo, quindi, si alzerà.

“Oltre a costruire la critica, Keynes indica alcune possibili soluzioni. Tra queste, la tassa sulle transazioni finanziarie che va sotto il nome di “Tobin Tax” ma che dovrebbe essere più correttamente denominata “Keynes Tax” perché proprio Keynes propose una imposizione fiscale tesa a contenere le transazioni di titoli a breve termine. Viceversa la tassa proposta da James Tobin riguarda le transazioni valutarie. Lo stesso Tobin ha sempre chiarito che l’idea della sua tassa, un “granello di sabbia” per fare inceppare il meccanismo della finanza, era proprio un’applicazione dell’idea originaria di Keynes.Così l’investitore professionale è costretto ad occuparsi di prevedere quel genere di variazioni più vicine, nelle notizie o nell’ambiente, che l’esperienza indica maggiormente atte ad influenzare la psicologia collettiva del mercato. Questo è il risultato inevitabile di mercati di investimento organizzati avendo di mira la cosiddetta “liquidità”. Fra le massime della finanza ortodossa, nessuna è per certo più antisociale del feticcio della liquidità, la dottrina che sia virtù positiva da parte degli istituti di investimento concentrare i propri mezzi sul possesso di titoli “liquidi”. Essa dimentica che non esiste liquidità dell’investimento per la collettività in complesso. Lo scopo sociale dell’investimento consapevole dovrebb’essere di sconfiggere le oscure forze del tempo e dell’ignoranza che avviluppano il nostro futuro. Invece, lo scopo privato dei più esperti investitori di oggi è lo to beat the gun come dicono gli americani, metter nel sacco la gente, riuscire a passare al prossimo la moneta cattiva o svalutata.

Per questa guerra di astuzia, a chi meglio indovina la base della valutazione convenzionale fra qualche mese, invece del rendimento prospettivo di un investimento nel corso di un lungo periodo di anni, non è nemmeno necessario che vi siano dei gonzi fra il pubblico, da gettare in pasto nelle fauci degli operatori professionali. Nemmeno è necessario che qualcuno coltivi un’ingenua fiducia sulla validità duratura della base convenzionale di valutazione. Questa guerra si assomiglia infatti al gioco dell’uomo nero o delle sedie musicali, un passatempo nel quale vince chi riesce a passare l’uomo nero al compagno al momento giusto, o chi riesce a conquistarsi una sedia quando la musica smette di suonare. Questi giochi possono farsi con gusto o diletto, benché tutti i giocatori sappiano che l’uomo nero sta circolando o che quando la musica smette alcuni di loro si troveranno senza sedia.

Oppure, per variare leggermente la metafora, l’investimento professionale può essere paragonato a quei concorsi dei giornali, nei quali i concorrenti devono scegliere i sei volti più graziosi fra un centinaio di fotografie, e nei quali vince il premio il concorrente che si è più avvicinato, con la sua scelta, alla media fra tutte le risposte; cosicché ciascun concorrente deve scegliere, non quei volti che ritenga più graziosi, ma quelli che ritiene più probabile attirino i gusti degli altri concorrenti, i quali a loro volta affrontano tutti quanti il problema dallo stesso punto di vista. Non si tratta di scegliere quelli che, giudicati obbiettivamente, sono realmente i più graziosi, e nemmeno quelli che una genuina opinione media ritenga i più graziosi. Abbiamo raggiunto il terzo grado, nel quale la nostra intelligenza è rivolta ad indovinare come l’opinione media immagina che sia fatta l’opinione media medesima. E credo che vi siano alcuni che praticano il quarto, il quinto grado e oltre”.

Vale la pena qui ricordare che proprio la crisi del 1929 indusse gli Stati Uniti a stabilire la separazione tra banche commerciali e banche di investimento e ad introdurre limiti alla speculazione con il noto Glass-Steagal Act, che contribuì a quella che è stata successivamente chiamata “repressione finanziaria”, il periodo più lungo di stabilità del capitalismo.

Arrivando al 2007, tra gli economisti più citati per spiegare il crollo dei titoli subprime che innescò la crisi finanziaria, vi è stato Hyman Minsky, economista Post Keynesiano, il quale ipotizzò che l’instabilità intrinseca dei mercati finanziari sia all’origine dell’instabilità del capitalismo stesso. La scuola Post Keynesiana, in particolare lo stesso Minsky e Steeve Keen, ha approfondito il tema della debt deflation, un’intuizione di Irving Fisher, che descrive il caso della crisi del debito privato, basata sul deprezzamento degli asset (come le abitazioni). Il mutuo è un debito garantito, la cui garanzia è l’immobile. In caso di inadempienza del debitore, l’immobile viene pignorato dalla banca. Ma se il valore dell’immobile diminuisce quando si stanno ancora pagando le rate del mutuo, si presenta proprio un caso di deflazione da debito. La banca non riesce quindi a rientrare della perdita subita dall’insolvenza del debitore. Questo è quanto accaduto con i mutui subprime.

Arrivando al 2007, tra gli economisti più citati per spiegare il crollo dei titoli subprime che innescò la crisi finanziaria, vi è stato Hyman Minsky, economista Post Keynesiano, il quale ipotizzò che l’instabilità intrinseca dei mercati finanziari sia all’origine dell’instabilità del capitalismo stesso. La scuola Post Keynesiana, in particolare lo stesso Minsky e Steeve Keen, ha approfondito il tema della debt deflation, un’intuizione di Irving Fisher, che descrive il caso della crisi del debito privato, basata sul deprezzamento degli asset (come le abitazioni). Il mutuo è un debito garantito, la cui garanzia è l’immobile. In caso di inadempienza del debitore, l’immobile viene pignorato dalla banca. Ma se il valore dell’immobile diminuisce quando si stanno ancora pagando le rate del mutuo, si presenta proprio un caso di deflazione da debito. La banca non riesce quindi a rientrare della perdita subita dall’insolvenza del debitore. Questo è quanto accaduto con i mutui subprime.Tornando a Keynes, l’economista britannico ha evidenziato inoltre il ruolo non neutro della moneta, in particolare introducendo il concetto di preferenza per la liquidità, in base al quale il comportamento di chi detiene moneta come “riserva di valore” in un contesto di “incertezza radicale” riguardo il futuro, ha influenza sull’economia reale.

Infine, Keynes auspicava, tramite le riforme che egli proponeva per il controllo del tasso d’interesse, quella che chiamò “l’eutanasia del rentier”, intendendo con questo termine chi si avvantaggia del solo possesso di moneta e titoli.

In definitiva si può concludere che il keynesismo “eterodosso” è attuale proprio perché prende seriamente in considerazione nei propri modelli i mercati finanziari, l’incertezza sul futuro, la moneta e le banche, elementi che invece il più delle volte mancano (perché considerati “neutri”) nella modellizzazione di matrice mainstream.

Nessun commento:

Posta un commento