La fine dell'euro in quattro passi - tempestaperfetta -

Piero Valerio

Mentre in Italia il peggiore presidente della storia della nostra Repubblica, Giorgio Napolitano, sta facendo i salti mortali per mantenere lo status quo e preservare la fallimentare classe dirigente eurista, fuori dai palazzi il processo di frantumazione dell’area euro procede a grandi passi. Il recente caso di Cipro ha fatto finalmente emergere a livello mondiale tutti i difetti di costruzione dell’unione monetaria più disastrata del pianeta ed ormai sarà impossibile per la tecnocrazia agire soltanto con la mistificazione e la propaganda mediatica per coprire e nascondere le magagne. In particolare il collasso di Cipro ha evidenziato due aspetti su cui si fondava il tentativo disperato dei menestrelli di regime di cambiare la realtà dei fatti: la crisi dell’eurozona non è una crisi di debito pubblico ma privato (bancario nella fattispecie, visto che in Europa i rapporti di debito-credito, risparmio-investimento sono intermediati principalmente dalle banche) e la liberalizzazione selvaggia e deregolamentata della circolazione dei capitali alla lunga crea insostenibili squilibri fra i paesi coinvolti. Adesso, soltanto i cialtroni patentati o gli analisti finanziari da bar dello sport potranno sostenere sfacciatamente in pubblico il contrario, senza essere zittiti con una sola parola: Cipro.

Mentre in Italia il peggiore presidente della storia della nostra Repubblica, Giorgio Napolitano, sta facendo i salti mortali per mantenere lo status quo e preservare la fallimentare classe dirigente eurista, fuori dai palazzi il processo di frantumazione dell’area euro procede a grandi passi. Il recente caso di Cipro ha fatto finalmente emergere a livello mondiale tutti i difetti di costruzione dell’unione monetaria più disastrata del pianeta ed ormai sarà impossibile per la tecnocrazia agire soltanto con la mistificazione e la propaganda mediatica per coprire e nascondere le magagne. In particolare il collasso di Cipro ha evidenziato due aspetti su cui si fondava il tentativo disperato dei menestrelli di regime di cambiare la realtà dei fatti: la crisi dell’eurozona non è una crisi di debito pubblico ma privato (bancario nella fattispecie, visto che in Europa i rapporti di debito-credito, risparmio-investimento sono intermediati principalmente dalle banche) e la liberalizzazione selvaggia e deregolamentata della circolazione dei capitali alla lunga crea insostenibili squilibri fra i paesi coinvolti. Adesso, soltanto i cialtroni patentati o gli analisti finanziari da bar dello sport potranno sostenere sfacciatamente in pubblico il contrario, senza essere zittiti con una sola parola: Cipro.Ad ogni modo, chiunque voglia informarsi e capire cosa sta accadendo oggi in Europa e in Italia non può di certo affidarsi alla stampa e televisione nostrana, che si tiene ancora ben alla larga dalla tentazione di spiegare onestamente e criticamente agli italiani gli eventi che si succedono dentro e fuori i nostri confini, prefigurando dei possibili scenari futuri. A parte i blog e i siti di controinformazione, in Italia il regime di Repubblica, Corriere, Stampa, Santoro, Floris, Gabanelli (e derivati) fa ancora la voce grossa e la sordina messa da anni alla verità dei fatti funziona abbastanza bene, senza troppi affanni. Per fare ordine e capire qualcosa, bisogna armarsi di santa pazienza e rovistare fra la stampa estera, che ha sicuramente una visione molto più obiettiva e lucida degli eventi. A titolo di esempio, vi propongo questo articolo dell’analista Matthew O’Brien pubblicato sul giornale on line statunitense The Atlantic, che in modo semplice ed immediato chiarisce i quattro motivi principali per cui l’unione monetaria europea finirà per frantumarsi. Sperando magari che un giorno anche sui nostri giornali, piegati supinamente alle direttive e agli interessi delle grandi corporation e banche che detengono la loro proprietà, si possano rintracciare simili descrizioni.

All'inizio, come sappiamo, la crisi dell’eurozona era stata frettolosamente etichettata come una semplice "crisi del debito sovrano greco". Nel giro di pochi mesi fu abbastanza chiaro a tutti (tranne agli europei e agli italiani in particolare) che anche Irlanda e Portogallo, per motivi molto diversi da quelli greci, erano crollate. Poi venne il momento della capitolazione per Spagna e Italia, che finirono nel mirino dei mercati una per eccesso di debito privato e l’altra per l’enorme debito pubblico pluridecennale, che prima dell’ingresso nell’area euro non aveva mai destato particolari patemi né agli investitori né agli stessi debitori istituzionali sovrani. Oggi è arrivato il momento di Cipro, Malta e Slovenia di entrare nel tritacarne dei piani di salvataggio e delle rigide misure di austerità da applicare per meritarsi la solidarietà e la cooperazione poco disinteressata dei presunti alleati europei. Domani toccherà forse all’Estonia, mentre la Francia vacilla e la Germania stenta a far digerire all’opinione pubblica tedesca l’opportunità di rimanere alla guida di questo pastrocchio istituzionale per ricavarne vantaggi commerciali e finanziari. Vantaggi che come sappiamo favoriscono principalmente banche e grandi imprese focalizzati sulle esportazioni, facendo gravare tutto il peso degli squilibri e degli aggiustamenti su cittadini e lavoratori tedeschi.

A colpi di diktat imposti dall’alto e accordi sovranazionali che hanno avuto percorsi di ratifica a dir poco accidentati e controversi (vedi Fiscal Compact, six pack, MES, two pack), la crisi dell'euro sta entrando ufficialmente nel suo quinto anno consecutivo senza che all’orizzonte si veda qualche spiraglio di luce e di speranza per uscirne fuori. Anzi, questa continua cessione di sovranità nazionale e lo squilibrio crescente fra i beneficiari e le vittime dell’euro, hanno addensato ancora più nubi e incertezze sull’evoluzione del prossimo futuro. Tuttavia, da quando nell’estate scorsa il governatore della BCE Mario Draghi ha pronunciato le fatidiche parole: “whatever it takes” (“faremo qualunque cosa per salvare l’euro”), sia i mercati che i cittadini più avveduti hanno compreso che la tecnocrazia oligarchica europea non avrebbe mai mollato la presa tanto facilmente e abbandonato a cuor leggero il suo ambizioso progetto di annientamento della democrazia e delle costituzioni repubblicane nazionali. A costo di usare le maniere forti, l’esercito, la repressione violenta tipica dei regimi dittatoriali se necessario. Dopo più di trent’anni di propaganda, manovre di palazzo, pazienti privazioni di diritti e iniezioni di stupidità collettiva, gli oligarchi sono ora disposti a giocarsi il tutto per tutto, abbandonando le usuali maschere dei filantropi pacifisti e indossando quelle più consone dei plutocrati guerrafondai e imperialisti. E facendo i debiti scongiuri, non mi stupirei se da ora in avanti anche in Europa possano cominciare pure le scomparse sospette e le esecuzioni sommarie dei contestatori del regime, come accadeva nell’Argentina di Videla o nel Cile di Pinochet.

Ma veniamo adesso ai fatti. Come sappiamo nell’eurozona non esiste ancora uno straccio di unione bancaria e fiscale che possa rendere minimamente sostenibile l’attuale struttura politica-istituzionale-finanziaria e attenuare i contraccolpi e gli squilibri macroeconomici. E cosa ancora peggiore, nessuno dei tecnocrati o dei politici nazionali (soprattutto tedeschi, mentre i francesi appaiano più possibilisti e gli italiani non si pronunciano e si accodano) sembra intenzionato a percorrere la strada della definitiva unione fiscale e politica (governo unico centrale democraticamente eletto, unione di trasferimento, armonizzazione del mercato del lavoro e dei sistemi pensionistici, banca centrale prestatore di ultima istanza per i governi e gli istituti creditizi privati etc), che snaturerebbe drasticamente le finalità totalitarie e assolutistiche del progetto originario. O tutto o niente, o in Europa si riesce a ripristinare la restaurazione monarchica e reazionaria del Congresso di Vienna del 1815 oppure si va tutti a fondo fra le barricate e i fumi dei moti rivoluzionari popolari. Questa, in estrema sintesi, sembra essere la scommessa fatta dai tecnocrati. E ormai, con Cipro in assetto di sommossa e la Slovenia in procinto di saltare, gli occhi sono tutti puntati su ciò che avverrà nei prossimi mesi in Italia e Francia, dove per ovvie ragioni di dimensioni e di scala di grandezza le conseguenze delle fallimentari politiche di austerità potrebbero scatenare ondate di protesta difficilmente contenibili. Se poi i movimenti euroscettici di Germania, Francia e Italia cominciassero a dialogare e a coordinare le istanze di cambiamento dell’intero continente, ricevendo sempre maggiori consensi nelle successive tornate elettorali, ecco che l’unione monetaria più stupida del mondo avrebbe i giorni contati. E i quattro motivi macroeconomici e finanziari che rendono l’attuale unione monetaria una vera e propria bomba ad orologeria pronta a scoppiare in qualsiasi momento sono sempre gli stessi e possono essere riassunti come segue.

1. Politica monetaria restrittiva

Come sappiamo la zona euro non è quello che gli economisti chiamano un’“area valutaria ottimale”. In altre parole, fin dall’inizio la creazione di un’unione monetaria in Europa era stata liquidata come una pessima idea dai maggiori esperti della materia, perché mancavano quei presupposti fondamentali che rendono il progetto fattibile e conveniente per tutti (ampia mobilità dei fattori produttivi, convergenza dei differenziali di inflazione, omologazione culturale, sociale, politica etc). In pratica i sistemi economici dei suoi diversi paesi membri sono troppo diversi per avere una gestione centralizzata della politica monetaria, aggravata da un mancato coordinamento della politica fiscale. La BCE imposta una politica monetaria unica per tutti i 17 paesi, trascurando ciò che intanto avviene al loro interno e le esigenze delle singole economie. Non solo. La decisione della BCE di mantenere un tasso di interesse basso di tipo “inflazionistico” (almeno secondo la bizzarra versione dei monetaristi, ma sappiamo già che oggi come oggi qualunque operazione della banca centrale ha pochi effetti sull’inflazione) non ha alcun riscontro pratico nella realtà perché è saltato completamente il meccanismo di trasmissione della politica monetaria. Gli investitori basano principalmente il rischio paese sullo spread dei titoli di stato (alto nella periferia e basso al centro) infischiandosene di quello che viene deciso a Francoforte. Ciò comporta alti tassi di interesse nella periferia e bassi tassi nel centro (a vantaggio delle aziende tedesche, olandesi, austriache, finlandesi che possono finanziarsi con capitali a buon mercato), scaricando questo iniziale gap di competitività unicamente sulle politiche salariali (visto l’impossibilità di utilizzare gli aggiustamenti spontanei del tasso di cambio).

Nonostante le politiche recessive degli ultimi anni, i salari nei paesi del sud Europa sono però ancora troppo elevati rispetto a quelli del nord Europa, e la BCE non può e non vuole fare nulla per alleggerire questo divario. Esistono infatti due modi principali per risolvere questo gap di competitività salariale intra-euro. O i salari del nord Europa aumentano più velocemente del normale mentre i salari meridionali rimangono piatti, o i salari settentrionali crescono normalmente mentre cadono i salari del sud Europa. La differenza tra questi due approcci è collegata alla volontà principalmente politica di avere o non avere un po’ di inflazione nel nord (primo caso) o continuare nell’attuale scelta verso la depressione nel sud (secondo caso), trainata dalla politica monetaria restrittiva della BCE. Ora, chiunque può comprendere da solo che il fatto di prediligere uno o l’altro approccio cambia radicalmente gli effetti sociali ed economici della scelta fatta. La propensione verso la svalutazione interna dei salari nel sud Europa (con conseguente deflazione dei prezzi) rende in generale più difficile per cittadini ed imprese ripagare i debiti contratti in passato, innescando un circolo vizioso che finisce per coinvolgere ad uno ad uno i singoli sistemi bancari nazionali. E la BCE non sembra intenzionata a cambiare nel prossimo futuro il suo mandato per favorire una maggiore inflazione nei paesi del nord Europa, a causa dell’ostruzionismo dei tedeschi che proprio sulla bassa inflazione interna hanno costruito il loro principale vantaggio competitivo nei confronti del resto dell’eurozona.

2. Politica fiscale recessiva

Da qualunque parti la si voglia guardare, l’austerità è stata un completo disastro. La fissazione per i bassi deficit pubblici, ottenuti con tagli alla spesa e aumenti di tasse, ha in realtà aumentato gli oneri del debito nell’Europa meridionale, perché tale impostazione rigorista ha ridotto la crescita più di quanto è riuscita a contenere i costi di indebitamento. E anche qui non servivano mica degli scienziati o dei geni per capire che se il denominatore di una frazione (il PIL) diminuisce più rapidamente del numeratore (il debito pubblico), alla fine l’intero rapporto è destinato a crescere. E ora anche il nord Europa sta iniziando a soffrire dello stesso male, perché la recessione del sud si sta ovviamente riflettendo su una minore crescita nel nord. La Francia, nonostante continui ad agevolarsi di una deroga per il suo alto deficit pubblico (4,8% contro il 2,9% dell’Italia) dovrà riportarsi al di sotto della famigerata soglia del 3% entro il 2014 (stesso discorso per la Spagna e il Portogallo). l'Olanda ha da tempo aperto un contenzioso con la Commissione Europea sulla necessità di attuare ancora tagli alla spesa pubblica e aumenti di tasse ed è sull’orlo di una bolla immobiliare bancaria di proporzioni ciclopiche. Il Belgio ha accusato la Germania di dumping sociale, a causa della sua ostinata politica di bassi salari e la concorrenza sleale basata sulla bassa inflazione che penalizza gli altri paesi membri dell’eurozona. La Germania stessa dovrà attuare al più presto un'ulteriore stretta fiscale per finanziare i piani di salvataggio e rientrare nell'altra fantomatica soglia del 60% del debito pubblico. In altre parole, l'euro è diventato un patto di suicidio di massa per austerità compulsiva più che uno strumento di benessere e pacificazione sociale.

3. Riduzione del commercio e delle esportazioni

Ad esclusione della Germania, più della metà di tutti gli scambi commerciali dei paesi dell’eurozona sono interni all’eurozona stessa. Tuttavia questa sciagurata politica fiscale e monetaria sta spingendo l’Europa meridionale verso la depressione e quella settentrionale verso la recessione, rendendo sempre più difficile per le aziende e i cittadini l’acquisto di merci e servizi provenienti da altri paesi della zona euro. Ciò peggiora enormemente le possibilità di ripresa e di recupero per i paesi dell'Europa meridionale, che in queste condizioni di inerzia fiscale e monetaria hanno urgente bisogno di esportare per tirarsi fuori dai guai. Come si può vedere nel grafico riportato sotto elaborato da Eurostat, il commercio nella zona intra-euro ristagna da almeno due anni dopo il rimbalzo seguito alla profonda crisi del 2009. Gli anelli deboli della catena stanno insomma trascinando tutti gli altri giù, ma solo perché questi ultimi si rifiutano di aiutare e cooperare con i primi.

4. Interdipendenza finanziaria eccessiva

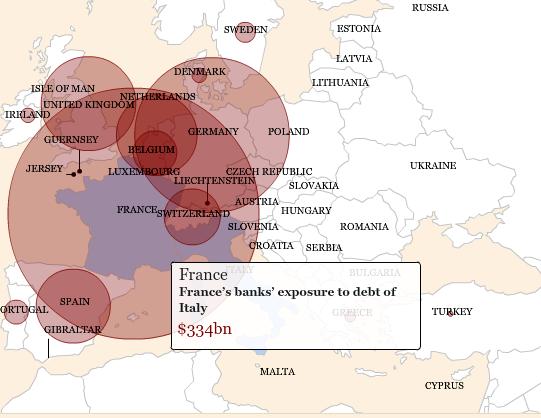

Nell’eurozona i problemi finanziari di un paese possono diventare rapidamente i problemi di un altro, perché le banche sia dell’uno che dell’altro posseggono gran parte del debito pubblico e privato incrociato. Soprattutto quando le banche sono più grandi dell’economia stessa del paese in questione. Questa è la lezione che abbiamo imparato da Cipro, le cui banche avevano investito troppo in titoli greci fino al 2010 e nel 2011 sono state messe in ginocchio dalle operazioni di ristrutturazione del debito greco compiute dalla trojka UE, BCE, FMI. In un interessante grafico interattivo pubblicato sul Financial Times si può vedere come il debito complessivo (pubblico e privato) di un paese venga ripartito fra le banche di un altro paese. Solo a titolo di esempio, nella figura riportata sotto si può vedere come una qualsiasi operazione di ristrutturazione del debito pubblico e privato dell’Italia metterebbe tremendamente nei guai le banche francesi (esposizione totale di €334 miliardi), che con ogni probabilità necessiterebbero poco dopo di un piano di salvataggio.

L'euro, come abbiamo più volte detto, riproduce pedissequamente il regime monetario gold standard, senza la necessità di detenere oro fisico: per avere un surplus di moneta all’interno dei propri confini nazionali, un sistema paese deve aumentare il saldo netto delle sue esportazioni o indebitarsi. Esattamente ciò che avveniva appunto più di 70 anni fa quando vigeva ancora il regime gold standard. In un tale sistema i paesi rinunciano alla loro capacità di combattere le recessioni interne per aderire ad un regime di cambi fissi e di apertura incontrollata dei flussi di capitale. Ma rinunciare alla capacità di combattere le recessioni significa anche accettare il fatto che quando queste arrivano si trasformino lentamente ma inesorabilmente in depressioni. Soprattutto se la ricerca di una soluzione viene cercata esclusivamente mettendo pressione al ribasso sui salari e addossando tutto il peso degli aggiustamenti sulle spalle dei lavoratori: ovvero il metodo socialmente più doloroso e politicamente più distruttivo che esiste in economia.

Ma il regime gold standard aveva un difetto di progettazione ancora più grande rispetto alla creazione stessa di depressioni. Riusciva a perpetuare nel tempo le depressioni, senza arrivare mai ad una soluzione definitiva. Sotto le regole del gioco infatti, i paesi che erano a corto di oro dovevano alzare i tassi di interesse per ricevere maggiori prestiti dai paesi che avevano abbondanza di riserve auree, cosa che tendeva a spingere in basso i salari e ad aumentare le esportazioni. Più esportazioni equivaleva ad accumulare più oro e quindi i tassi di interesse potevano essere di nuovo abbassati dando impulso agli investimenti e all’occupazione. Il gioco in apparenza poteva funzionare, ma c'era un'asimmetria di fondo che lo rendeva impraticabile ed insostenibile. I paesi avevano bisogno di oro per creare denaro, ma i paesi che avevano l’oro potevano anche non avere bisogno di creare denaro. Durante la Grande Depressione degli anni trenta, gli Stati Uniti e la Francia avevano incamerato la maggior parte dell'oro del mondo, ma solo una piccola frazione di quest’oro fu trasformata in denaro a causa della paura inesistente e ingiustificata dell'inflazione. I paesi che avevano bisogno di oro erano quindi costretti a spingere ancora di più verso il basso i salari per rendere più competitive le loro esportazioni, dato che c’era una domanda insufficiente a livello globale in conseguenza delle politiche fiscali e monetarie restrittive degli Stati Uniti e della Francia. Invece di essere risolta la depressione veniva alimentata, contorcendosi su se stessa.

L'euro soffre di una simile asimmetria. I paesi debitori del sud Europa continuano a tagliare i loro salari e i deficit, ma i paesi creditori del Nord non intendono e non sono costretti da nessun meccanismo di regolamentazione interna ad aumentare i salari e i deficit. Ovvero invece di tendere a migliorarla stanno peggiorando la crisi. In altre parole, il nord Europa non sta facendo abbastanza per compensare la distruzione di domanda che sta avvenendo nell'Europa meridionale. Anzi, il nord sta contribuendo ad affossare il sud, rischiando prima o dopo di precipitare anch’esso in una crisi prolungata. Questa lenta agonia sta trasformando infatti i prestiti che in altre condizioni sarebbero stati tranquillamente rimborsabili in perdite, perdite che a loro volta forzano un rapido crollo e i successivi piani di salvataggi, che più che aiutare concretamente i paesi e le banche del sud servono a ripagare i creditori del nord. Ribadiamo però che questo processo deflagrante non è solo un problema per la periferia, ma alla lunga trascinerà nel gorgo anche il centro. Come gli Stati Uniti e la Francia hanno scoperto negli anni trenta, non è generalmente una buona idea forzare i vostri debitori verso il fallimento. A suo tempo questa strategia miope ed autolesionista ha creato solo una depressione senza fine, che è stata risolta poi con l’abbandono definitivo del regime gold standard a partire dal 1931. E non è un caso che i paesi che uscirono per primi dal gold standard (Inghilterra e Stati Uniti), furono anche quelli a riprendersi prima e meglio dalla Grande Depressione.

La storia quindi si sta ripetendo in maniera incredibilmente uguale oggi con l’euro. L’Europa ha deciso di crocifiggersi su su una croce di euro, così come nel secolo scorso il mondo si era testardamente inchiodato su una croce d’oro (il regime monetario gold standard). Il blocco settentrionale dell'euro potrebbe consentire alla BCE di attuare una politica monetaria espansiva e contemporaneamente cominciare a spendere di più e ad aumentare i salari dei suoi lavoratori. Oppure lasciare che il processo continui ad andare alla deriva. In questo momento i tecnocrati euroidioti sembrano intenzionati a fare lo stretto indispensabile per evitare che tutto cada a pezzi rovinosamente, allontanando di giorno in giorno il momento del crollo definitivo, e poco altro. Ciò è dovuto in parte all’ossessione per l’inflazione (alimentata mediaticamente dai grandi detentori di capitali e dai rentiers, che vogliono mantenere inalterato nel tempo il potere di acquisto dei loro immensi patrimoni) e in parte ad una precisa strategia. Infatti, attraverso la depressione in corso il nord vuole cercare di esercitare una forte pressione sul blocco del sud, affinché vengano attuate riforme strutturali e impopolari del mercato del lavoro. In questo modo il nord non solo potrà razzolare risorse, capitali, patrimoni dal sud, ma avere anche un serbatoio praticamente illimitato di manodopera a buon mercato.

Tuttavia, non concedendo alcuna speranza di ripresa al sud, è molto probabile che un po’ la politica (a proposito, consiglio di ascoltare attentamente questo video della deputata del Movimento 5 Stelle Laura Castelli per capire il motivo per cui hanno preso e continueranno a prendere tanti voti in Italia: sono gli unici che, anche se a spizzichi e bocconi e in modo spesso confusionario, parlano apertamente e pubblicamente dei problemi veri che stiamo affrontando) e un po’ le sommesse popolari riusciranno ad impedire al nord, e in particolare alla Germania, di portare a termine il suo criminogeno piano di macelleria sociale. Di Cina purtroppo ne abbiamo già una nel mondo. E, con tutto il rispetto, prima di farsi espropriare completamente dei propri diritti democratici, sono quasi certo che gli europei venderanno cara la pelle. Perché per fortuna la storia si ripete non solo per quanto riguarda i periodi di declino reazionario e morale, ma anche in quelli di rinascita popolare e culturale

Nessun commento:

Posta un commento